腾讯安全副总裁周斌:三大驱动力,加速大模型落地金融风控场景

来源:中国创投网

昨天,由21世纪经济报道主办的“2023首席科技官思享会”在北京成功举行,聚焦大模型的热点话题,金融机构、金融科技公司等资深人士进行了深入研讨。

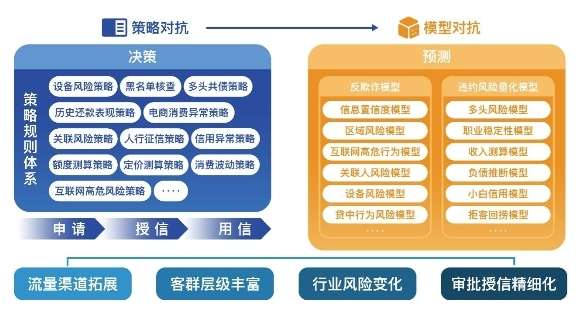

腾讯安全副总裁周斌在发表主旨演讲时表示,金融业对于动态风险治理体系的追求,正在从过往可能一张反欺诈模型卡用好几年的静态风控,向能根据经济形势、客群特征、欺诈态势、技术变革等复合因素敏捷迭代的动态风控转变。

他认为,AI大模型的智能涌现,让风控“动”起来变得更便捷。语言类的大模型可以在客服场景针对高风险用户自动进行多轮的审核;智能决策类的大模型可以让金融机构风控建模更迅速。

周斌表示,“大模型让本来就和AI深度绑定的风控有了更多想象空间,但让大模型从理念走向实践,从观望走向落地还需要更多信心。”

就大模型在风控场景落地的必然性和驱动力,周斌分享了几点思考。

第一,发展驱动。在大量银行开展零售信贷业务的过程中,会有全新的客群、存量客户精细化运营、全新的拓客渠道。用传统调整风控策略阈值的方式,显然无法支撑大规模零售业务的稳定性。要从根源也就是风控模型的迭代和升级,才能占据风控的主动,这是大模型的优势。

第二,攻防驱动。风控经营的是风险,本质是安全问题。黑灰产运用新技术发动安全攻击的反应速度非常灵敏,甚至于黑灰产也可能研发一个欺诈大模型,能24小时不间断生成不同身份特征的用户,向金融业务发起贷款申请。防守方要能跟上攻击方的节奏才能保障攻守平衡。这同样要求金融机构迭代风控策略和模型的速度要快起来,否则会形成技术降维打击。

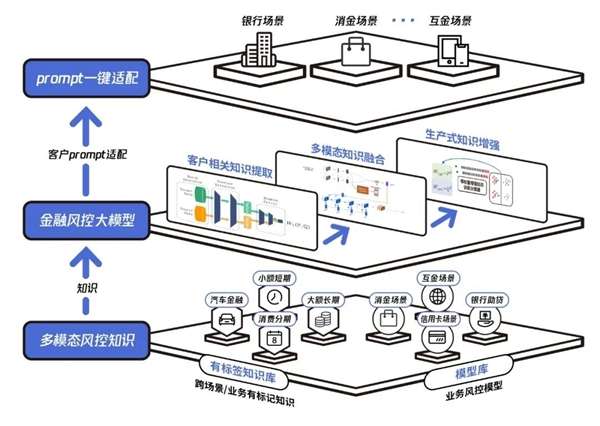

第三,科技驱动。很多金融机构对于新技术的观望有客观原因,比如,在人才、数据、预算等方面相对不足。但是,大模型反而能让中小银行或者金融机构,拥有和头部大行一个水平梯度的风控科技能力,或者是抹平大行和中小行的科技差距。大模型在解决小样本建模的场景上也非常有优势。腾讯云风控大模型在消金、互金、银行、汽车金融等场景都有大量服务经验,在这个服务过程中积累的风控知识,能很好地弥补建模样本的短缺。

目前,已有几十家头部金融机构接入了腾讯云风控大模型,累计创建数百个定制化的风控建模。东风日产融资租赁借助腾讯云的风控大模型,在只有较少样本的情况下就完成了定制化的风控建模,建模时间节省了70%,让最底层的风控模型上具备了坚实的风控免疫力,支持金融业务开展。某头部消费金融企业接入风控大模型之后,大幅提升了模型迭代效率,双方一起联合共建了10个定制化的风控模型,应用在反欺诈、信用初筛等多个业务场景。

风控是守护企业数字资产的最核心防御屏障,任何一个数字化的企业都要构筑坚实的风控防线,腾讯安全将持续将AI能力服务化,助力企业构建业务风控免疫力。周斌表示,腾讯安全正联合广大金融机构共同编制金融风控大模型标准,推动金融行业大模型生态构建。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。

关键词:

- 腾讯安全副总裁周斌:三大驱动力,加速大模型落地金融风控场景

- 爱心企业递温情·捐资助学暖人心丨跨越速运实力展现“企业担当”

- 颐莲:坚持夯实产品内核,持续做强产品力

- 如何把握“双旦”增长?「抖音商城双旦好礼季」招商大会今日开启!

- 智汇云舟精彩亮相WMDC2023元宇宙开发者大会

- 2024年省考:护航上岸,橙啦公考全面准备

- 全国交付现场热闹非凡,魏牌高山MPV未来可期!

- AI商拍工具WeShop已入驻国内两大电商平台,商品图生产将迎来大幅增效

- 皇后宣娇赋采慕斯面霜:保湿滋润,淡纹减纹,冬天护肤好帮手

- Coficoli可菲可丽洁白冲牙器:一招搞定牙结石,立刻get瓷白皓齿

- 榕树贷款:打造金融服务后盾 高效解决小微融资困境

- 双“益”为本 深度数科打造专业分享平台

- AI赋能场景获客 百融智汇云助力金融资产运营数字变革

- 2023“马连杯”创新创业大赛正式启动!

- 趣链科技入选“2023年全球科创新锐TOP50”,展现中国科技力量

- 美孚安客诚联手打造数字化品牌,超级旗舰计划开创合作新篇章

- 美孚安客诚联手打造数字化品牌,超级旗舰计划开创合作新篇章

- 美孚安客诚联手打造数字化品牌,超级旗舰计划开创合作新篇章

- 2023年轻薄投影仪对比:三色激光投影仪对比LED投影仪

- 那些关于国货护肤的记忆,那个年代真的很动人

关于我们 加入我们 联系我们 商务合作 粤ICP备2022077823号

创氪网 www.chuanganwang.cn 版权所有 技术支持:广州中创互联网信息服务有限公司

投稿投诉联系邮箱:317 493 128 @qq.com